专注绿色低碳能源投资

头条资讯 策略分析 金融交易

《环境保护税法》要点解读

碳道小编 · 2020-05-14 16:05 · 阅读量 · 1892

摘要:过去,排污收费在某些地区存在协议征收,任意减免等现象,因地方政府和有关部门干预,排污收费制度执法刚性不足,一些重点排污企业因“政策性免征”不用缴纳排污费。费改税后,执法刚性更强。按照税收征管基本要求,纳税人自主申报的义务明确了。

1、为什么要环境费改税?

过去,排污收费在某些地区存在协议征收,任意减免等现象,因地方政府和有关部门干预,排污收费制度执法刚性不足,一些重点排污企业因“政策性免征”不用缴纳排污费。费改税后,执法刚性更强。按照税收征管基本要求,纳税人自主申报的义务明确了。过去企业污染不缴纳排污费是不守规矩,现在不缴纳环保税是违法行为。

2、环境保护税纳税人是谁?

在中华人民共和国领域和中华人民共和国管辖的其他海域,直接向环境排放应税污染物的企业事业单位和其他生产经营者为环境保护税的纳税人,应当依照本法规定缴纳环境保护税。(环境保护税法第二条)

——直接向环境排放:企业事业单位和其他生产经营者向依法设立的污水集中处理、生活垃圾集中处理场所排放应税污染物,缴纳处理费用的,不属于直接向环境排放应税污染物,——不缴纳相应污染物的环境保护税。——不包括非生产经营者——其他生产经营者:个体工商户和其他组织

3、征税对象是指哪些污染物?

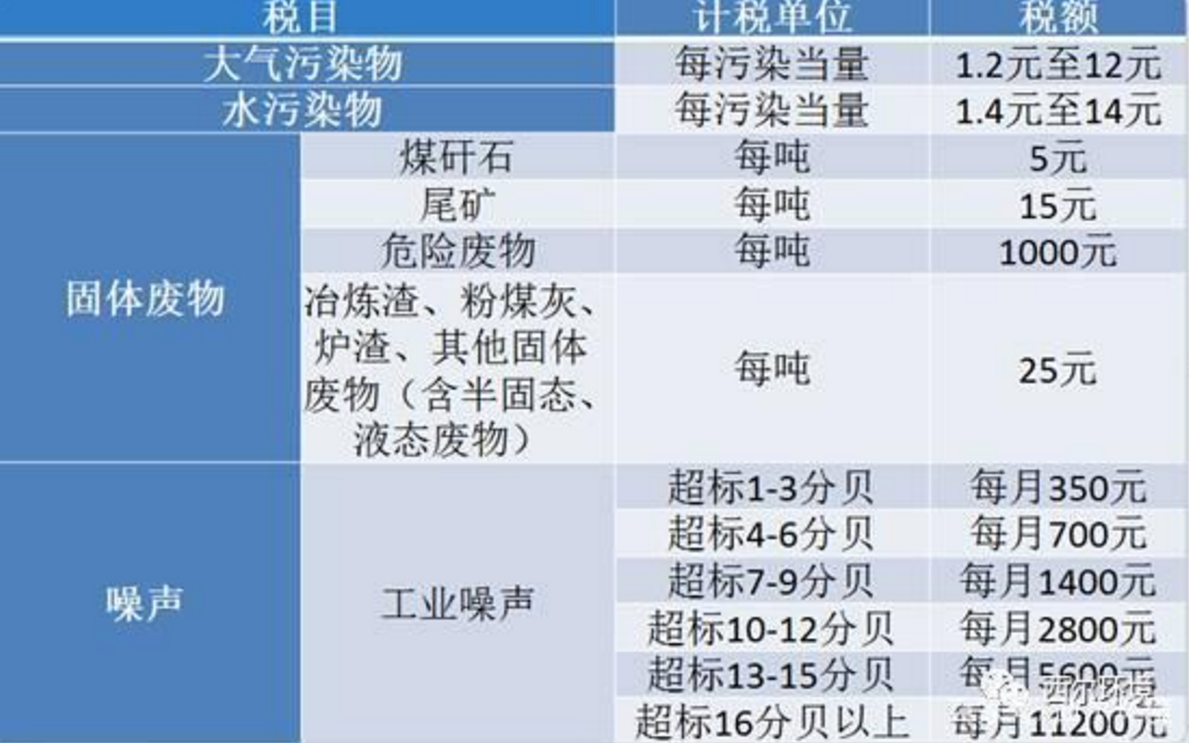

应税污染物,是指本法所附《环境保护税税目税额表》、《应税污染物和当量值表》规定的大气污染物、水污染物、固体废物和噪声。(《环境保护税法》第三条)

——水污染物:61种 + PH值、色度、大肠菌群数、余氯量——大气污染物:44种——噪声:工业噪声

4、应税污染物的计税依据是什么?

应税污染物的计税依据,按照下列方法确定:(一)应税大气污染物按照污染物排放量折合的污染当量数确定; (二)应税水污染物按照污染物排放量折合的污染当量数确定; (三)应税固体废物按照固体废物的排放量确定; (四)应税噪声按照超过国家规定标准的分贝数确定。

应税大气污染物、水污染物的污染当量数,以该污染物的排放量除以该污染物的污染当量值计算。每种应税大气污染物、水污染物的具体污染当量值,依照本法所附《应税污染物和当量值表》执行。(《环境保护税法》第七条、第八条)

5、大气污染物、水污染物的污染当量数确定方法

污染物的排放量除以污染当量值

大气污染物:每一排放口或者没有排放口的应税大气污染物,按照污染当量数从大到小排序,对前三项污染物征收。

水污染物:每一排放口的应税水污染物,按照本法所附《应税污染物和当量值表》,对第一类水污染物按照前五项征收环境保护税,对其他类水污染物按照前三项征收环境保护税省、自治区、直辖市人民政府根据本地区情况,可以增加同一排放口征收环境保护税的应税污染物项目数。

6、计算应税大气污染物、水污染物、固体废物的排放量和噪声的分贝数的方法和顺序

1)自动监测。纳税人安装使用符合国家规定和监测规范的污染物自动监测设备的,按照污染物自动监测数据计算;

2)手工监测。纳税人未安装使用污染物自动监测设备的,按照监测机构出具的符合国家有关规定和监测规范的监测数据计算;

3)公式计算。因排放污染物种类多等原因不具备监测条件的,按照国务院环境保护主管部门规定的排污系数、物料衡算方法计算;

4)抽样测算。不能前三种方法计算的,按照省、自治区、直辖市人民政府环境保护主管部门规定的抽样测算的方法核定计算。(《环境保护税法》第十条)

有下列情形之一的,当期应税污染物排放量按照排污系数、物料衡算方法以污染物产生量计算:(一)未按照国家规定安装污染物自动监测设备并联网的;(二)污染物自动监测数据不符合国家有关规定和监测规范,或者擅自移动、改变、损毁污染物自动监测设备的;(三)委托的监测机构出具的监测数据不符合国家有关规定和监测规范,或者篡改、伪造监测数据的;(四)通过暗管、渗井、渗坑、灌注或者稀释排放、不正常运行污染物防治设施等逃避监管方式,违法排放应税污染物的。

7、税率

各地大气污染物、水污染物的具体适用税额不同。

应税大气污染物和水污染物的具体适用税额的确定和调整,由省、自治区、直辖市人民政府统筹考虑本地区环境承载能力、污染物排放现状和经济社会生态发展目标要求,在本法所附《环境保护税税目税额表》规定的税额幅度内提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

可能对企业带来的负担和影响:——排污费已经将四项污染物的排污费标准分别调整至不低于每污染当量1.2元和1.4元——有7个省份高于规定的最低标准,北京高出6-8倍,天津4-6倍,河北和湖北2倍,上海和江苏2-3倍,山东2-5倍——对大企业来说是负担平移——对中小企业负担可能增加

8、什么情况下税收可以优惠和减免?

暂予免征情形(5种)

1)农业生产(不包括规模化养殖)排放应税污染物的;规模化养殖是指规模化畜禽养殖

2)机动车、铁路机车、非道路移动机械、船舶和航空器等流动污染源排放应税污染物的;

3)依法设立的城乡污水集中处理、生活垃圾集中处理场所

4)排放相应应税污染物,不超过国家和地方规定的排放标准的;

纳税人综合利用的固体废物,符合国家和地方环境保护标准的;

5)国务院批准免税的其他情形。

减征情形

1)纳税人排放应税大气污染物或者水污染物的浓度值低于国家和地方规定的污染物排放标准百分之三十的,减按百分之七十五征收环境保护税;

2)纳税人排放应税大气污染物或者水污染物的浓度值低于国家和地方规定的污染物排放标准百分之五十的,减按百分之五十征收环境保护税。

9、纳税人法律责任

按时履行纳税申报义务

– 《税收征管法》第六十二条规定:如果纳税人未在规定期限内办理纳税申报和报送纳税资料的,由税务机关责令限期改正,可以处2000元以下的罚款;情节严重的,可以处2000元以上1万元以下的罚款。

– 《税收征管法》第六十四条第二款规定,如果纳税人不进行纳税申报,因此造成不缴或者少缴税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款50%以上、5倍以下的罚款。

不得编造申报数据

– 《环境保护税法》第十九条第二款:纳税人应当依法如实办理纳税申报,对申报的真实性和完整性承担责任。

– 《环境保护税法实施条例》第十四条,十九条。

– 《税收征管法》第六十四条第一款:纳税人编造虚假计税依据的,由税务机关责令限期改正,并处5万元以下的罚款。

10、关于税收征收管理的职责划分

环境保护税由税务机关进行征收管理,环境保护主管部门负责对污染物的监测管理。环境保护主管部门和税务机关应当建立涉税信息共享平台和工作配合机制。税务总局和环保部建立平台及制定技术标准和规范,地方税务和环保部门涉税信息互联互通

11、环境保护税收的管理流程是什么?

– 纳税人自行申报缴纳税款

– 环保部门与税务机关涉税信息共享

– 税务机关将纳税人申报资料与环保部门的监测数据进行比对

– 异常数据交送环保部门复核

– 税务机关依据复核意见调整征税

– 复议或诉讼

12、税收的归属是国税还是地税?

“现行的财政体制,排污费是实行中央和地方1:9分成,考虑到地方政府承担主要污染治理责任,为了调动地方的积极性,环境保护费改税以后,拟将环境保护税全部作为地方收入,中央就不再参与分成了。”(2016年12月25日财政部税政司司长王建凡答记者问)。

来源:西尔环境

文章链接:https://baijiahao.baidu.com/s?id=1666555169093141576&wfr=spider&for=pc